Addio alla cartamoneta

le nuove app accelerano

la digitalizzazione del denaro

Una società senza banconote. Era questa l’ipotesi avanzata, nel 1998, dal macroeconomista Michael Woodford nell’articolo “Doing without money: controlling inflation in a post-monetary world”. Ma quella che allora sembrava una profezia, oggi è realtà. Che procede a passo lento, ma determinato.

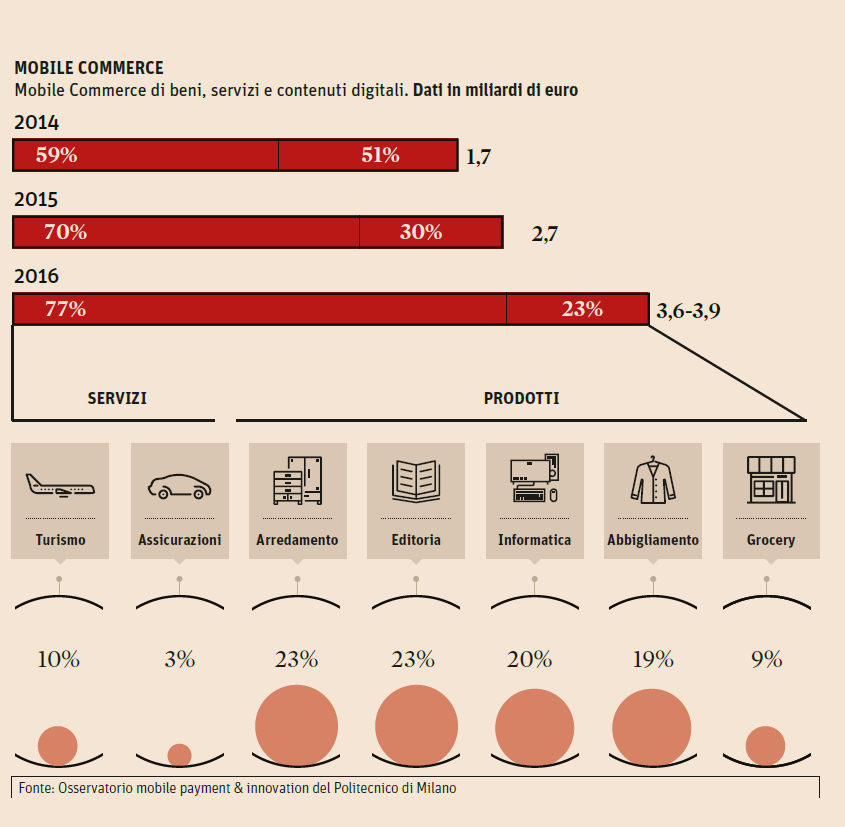

NUOVE FRONTIERE. Soldo e Tinaba, ecco le ultime app che potrebbero rivoluzionare la finanza e, di conseguenza, la quotidianità. Le start-up, ideate da due italiani, contribuiscono alla dematerializzazione del contante a favore della moneta elettronica.

Soldo è un’applicazione anticrisi che permette di controllare le spese di più soggetti da parte di un unico gestore del conto, il quale viene avvisato per ogni transizione. Nata due anni fa ad opera di Carlo Gualandri, l’app permette al titolare anche di cambiare la cifra assegnata. Tinaba, invece, è un’applicazione di mobile commerce lanciata poche settimane fa da Matteo Arpe. L’app consente di leggere con lo smartphone il codice a barre di un prodotto e di pagare senza passare dalla cassa. Inoltre, permette di creare una cassa comune e di trasferire il denaro con la modalità peer to peer. Di pochi giorni fa è, poi, la nuova sfida lanciata da Amazon. Si tratta di Amazon Go, il primo negozio che consente di comprare qualsiasi cosa senza fare code e senza pagare. I clienti, all’entrata, dovranno solo mostrare l’applicazione che da quel punto in poi li seguirà durante gli acquisti. Il conto arriverà all’uscita.

ITALIA INDIETRO. L’Italia ha assunto una posizione contraddittoria nei confronti della digitalizzazione della moneta. Da un lato, il Belpaese si apre al progresso tecnologico; dall’altro, mostra un atteggiamento refrattario nell’utilizzo di strumenti di pagamento elettronici. Le ragioni, comunque, vanno ricercate nel contesto culturale. «Assistiamo a una rivoluzione finanziaria che, è tale in Europa, ma che ha una portata meno epocale nel resto del mondo – sottolinea Angelina Principe, professoressa di diritto bancario all’Università di Salerno. – Negli Stati Uniti questo apparato economico, o meglio culturale, è da tempo nel Dna del Paese».

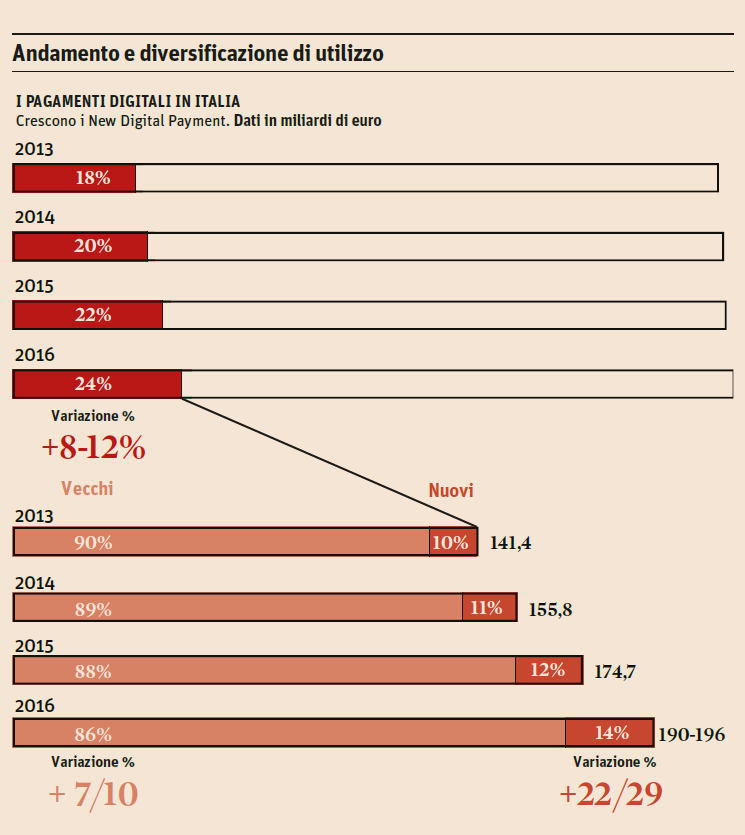

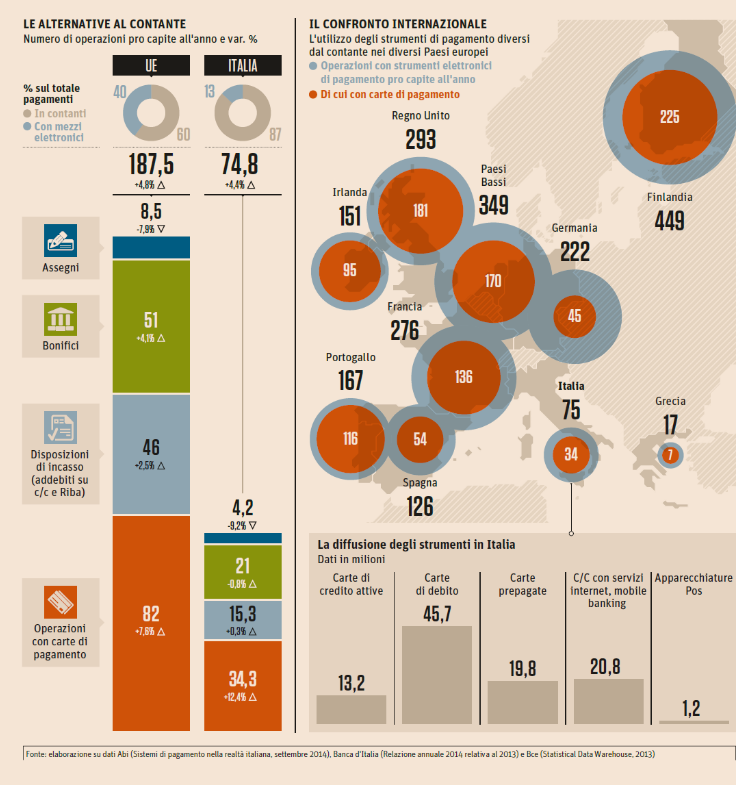

Sul territorio italiano, la componente hardware è forte: sono presenti 32mila Pos per milione di abitanti, a differenza dell’Europa dove la media si aggira attorno a 23mila. Ma il possesso di e-card è più basso: in Ue si registrano 1,9 carte elettroniche per abitante, mentre nella Penisola 1,7. Inoltre, in Italia ogni utente fa 44 operazioni all’anno, a differenza di un cittadino europeo che ne fa 100; in Svezia e Danimarca, addirittura, se ne contano 300. Tuttavia, anche se i numeri non sono elevati, la digitalizzazione del contante in Italia è tra gli obiettivi dell’Agenda Digitale. Difatti l’iniziativa, istituita con decreto ministeriale e parte del progetto Europa 2020, ha lo scopo di sviluppare un’economia digitale nell’intera Unione.

Fonte: Il Sole 24 Ore

Il ritardo dell’Italia nell’adottare strumenti elettronici, comunque, può essere ricondotto a delle motivazioni precise: «Tra queste la crisi della solidità delle banche, che rende incerto il passaggio del denaro», sostiene Principe. Ma ad influire sul largo uso delle banconote (87% contro il 60% in Ue) sono anche altri fattori come il reddito pro capite, il livello d’istruzione, le abitudini dei consumatori, e l’accessibilità e la fruibilità dei servizi. «Inoltre, negli ultimi tre anni, le imprese sono molto prudenti negli investimenti e più propense verso le vendite – commenta Luca Sessa, responsabile del Centro Studi Campania di Bankitalia – In questo modo cresce sul territorio il contante accumulato». Ma la circolazione della cartamoneta ha dei costi: «Tredici volte in più rispetto alle carte di debito e sette in più delle carte di credito», puntualizza Claudio Giannotti, docente di economia bancaria all’Università Lumsa.

Fonte: Il Sole 24 Ore

ALL’ESTERO. La Svezia è stata definita “cashless society”, una società senza denaro liquido. A confermare ciò c’è la Riksbank che presto rilascerà l’ekrona, la prima moneta virtuale emessa da una banca centrale. Le fa da eco Barcellona, che sta per introdurre una moneta virtuale ma locale, per aiutare i ceti umili. Vi è, poi, il caso drammatico dell’India, dove un mese fa il premier Modi ha messo fuori corso le principali banconote per combattere la corruzione. Infine la Corea del Sud, avanti nell’uso di strumenti elettronici, ha deciso di eliminare gli spiccioli entro il 2020.

Fonte: Il Sole 24 Ore

CAUSE ED EFFETTI. «La finanziarizzazione economica e l’evoluzione telematico-informatica hanno spinto al mutamento del tradizionale assetto economico», spiega Sessa. Il sistema finanziario, infatti, risponde quotidianamente alle domande di mercato, e lo fa adeguandosi ai nuovi mezzi. «La gran mole di pagamenti, poi, ha portato a un uso maggiore di servizi innovativi che, conseguentemente, sono cresciuti». Gli strumenti elettronici, oltretutto, offrono delle garanzie che il contante non potrebbe assicurare. Tra queste, oltre alla praticità, si annovera la tracciabilità delle transazioni: un aiuto concreto per comprimere il riciclaggio e l’evasione fiscale. E poi, la sicurezza nei pagamenti, che sono esposti a un rischio minore.

Il progresso, però, non coinvolge il settore economico senza lasciare i suoi effetti nel quotidiano. «La tecnologia, oramai, pervadela vita di tutti i giorni e i nostri figli, appunto, sono dei nativi digitali. – dichiara Maria Pompò, esperta di economia monetaria all’Università Giustino Fortunato – Le relazioni sociali, il sapere, gli acquisti (e-commerce) sono tutti esempi di come questo fenomeno sia parte integrante delle nostre esistenze».